事業年度を終えると、経理担当者はおおわらわになる。

事業年度を終えると、経理担当者はおおわらわになる。

ただでさえ忙しい日常業務に加えて、事業年度を終えた翌日から二か月以内に、法人税・法人住民税・法人事業税・消費税申告等の準備に入らなければならないからだ。

現金・棚卸資産の帳簿残高確認

↓

帳簿を締め、決算整理前の暫定試算表作成

↓

決算整理仕訳(暫定試算表に減価償却費・引当金・仮勘定整理、債権債務整理等)

↓

決算書(貸借対照表・損益計算書・株主資本等変動計算書・キャッシュフロー計算書・付属明細書)作成

↓

作成した資料の顧問税理士による綿密な点検。

↓

申告書に代表者の署名捺印

↓

申告

これとは別に、社長は経理担当者から提出された、税理士の確認を終えた財務諸表をもとに、事業年度を終えて三か月以内に開催する株主総会の準備に入らなければならない。

株主総会会日の五週間前に、作成を終えた財務諸表(貸借対照表や損益計算書などの計算書類、事業報告およびこれらの附属明細書)を監査役に提出して、「監査報告書」に署名捺印をもらう必要がある。

その財務諸表のなかの「事業報告」は株主総会招集通知に不可欠であり、決算書(貸借対照表・損益計算書・株主資本等変動計算書・キャッシュフロー計算書・付属明細書)を使っておこなわれた経営分析の結果に基づいて書かれなければならない。

この「事業報告」を、中小企業の多くの経営者が、顧問税理士に書いてもらっていると聞いている。

しかし「事業報告」は「経営改善計画書」を小型化したものと考え、税理士任せなどにぜず、経営者自身で取り組んでみてほしい。

「事業報告」を書くために経営分析を行う過程の中から、社長として取り組まなければならない課題がたくさん見つかるからである。

だが経営分析から見えてきたすべての課題に、新しい期から取り組もうとするのは無謀である。

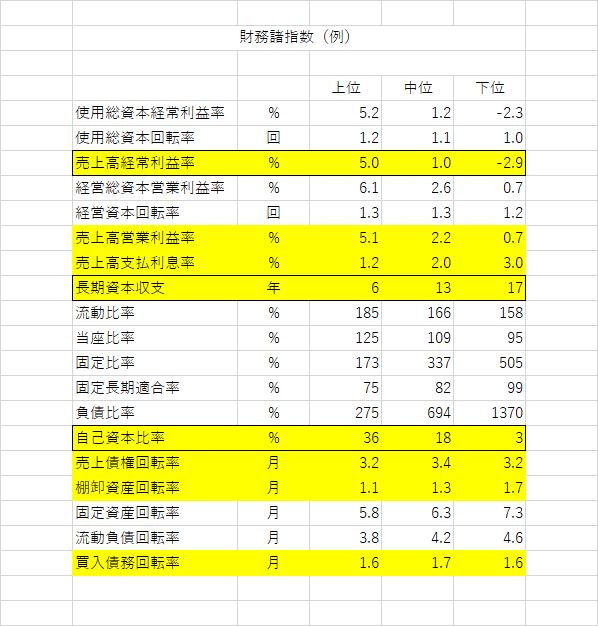

経営者が改善を目指すべき「財務諸指標」の主なものは以下のとおりである。…………『金融マンのための財務三表のチェックポイント』(中小企業金融公庫審査部)からの抜粋

わたし太郎は、これらの諸指数のなかの、「売上高経常利益率」・「長期資本収支」・「自己資本比率」の改善を毎年の課題として取り組んできた。そして最も重要視したのは、「売上高経常利益率」だった。

本来ならば、使用総資本回転率(売上高/使用総資本)×売上高経常利益率(経常利益/売上高)の公式から求められる使用総資本経常利益率(経常利益/使用総資本)の改善を目指すべきなのだろうけれど、バブル末期に購入した土地の負担が重すぎる。そこで「売上高経常利益率」の改善のみに焦点をあわせることにした。

何故なら、「売上高経常利益率」さえよくなれば、他の指数もやがてすべてが改善されていくからである。

当社(前期)の「売上高経常利益率」は「4.6%」(同規模同業他社の平均は「0.9%」)。しかし前期は「2.6%」。期毎に「5%」を維持し続けるのは難しい。

いかにして安定して「5%」を維持できるかが、当社の後継者たちに課せられた最大のテーマとなっている。

同じことを繰り返そう。

経営者は株主総会に諮る「事業報告」を書くために、決算書(貸借対照表・損益計算書・株主資本等変動計算書・キャッシュフロー計算書・付属明細書)を参考に、経営分析の腕を磨き続けることを忘れてならないと肝に銘じてほしい。

時間に余裕があれば、過去の決算書をすべて分析してほしい。経営者として自分が歩んできた道が、数値の中には克明に記されていて、貴重な反省材料になるからである。

わたしのようなぼんくら経営者が半世紀以上会社を維持し続けてこれたのは、経営分析をものにできたお陰だと心の底から信じている。

経営分析をわがものとできたなら、「経営改善計画書」の作成は、それほど難しいことではない。

次回からは実際の資料に基づいて「経営改善計画書」の作成と取り組んでみることにしよう。

-100x100.png)