経営改善計画書を作成するには、何を「改善」しなければならないかを、前もって分かっている必要があります。

経営改善計画書を作成するには、何を「改善」しなければならないかを、前もって分かっている必要があります。

それを知る方法が「経営分析」ということになります。

これまでの頁で何度もお話ししてきましたが、「経営分析」とは、「貸借対照表」と「損益計算書」から「安全性の指標」・「収益性の指標」・「成長性・規模の指標」・「債務返済能力の指標」を算出し、同業他社の数値とを比較することで、「改善」していかなければならない自社の問題点を明らかにしていく作業のことをいいます。

銀行も企業が提出する財務諸表を使って「経営分析」を行なって、その企業の「格付け」をします。

「安全性の指標」

自己資本比率(自己資本/使用総資本)

ギアリング比率(有利子負債/自己資本)

固定長期適合率(固定資産/(自己資本+固定負債))

流動比率(流動資産/流動負債)

「収益性の指標」

売上高経常利益率(経常利益/売上高)

使用総資本経常利益率(経常利益/(流動資産+固定資産+繰延資産))

当期利益の状況

「成長性・規模の指標」

売上高増加率

経常利益増加率

自己資本額

売上高

「債務返済能力の指標」

有利子負債償還年数((長期借入金+延払手形+設備未払)/(経常利益×0.5+減価償却費))

インタレスト・カバレッジ・レシオ(営業利益/支払利息)

キャッシュフロー額

「自社の格付け向上のために」しなければならないこと

収益向上による利益率のアップ

自己資本額の増額

有利子負債の圧縮

使用総資本の圧縮

経営分析をするのは簡単です。

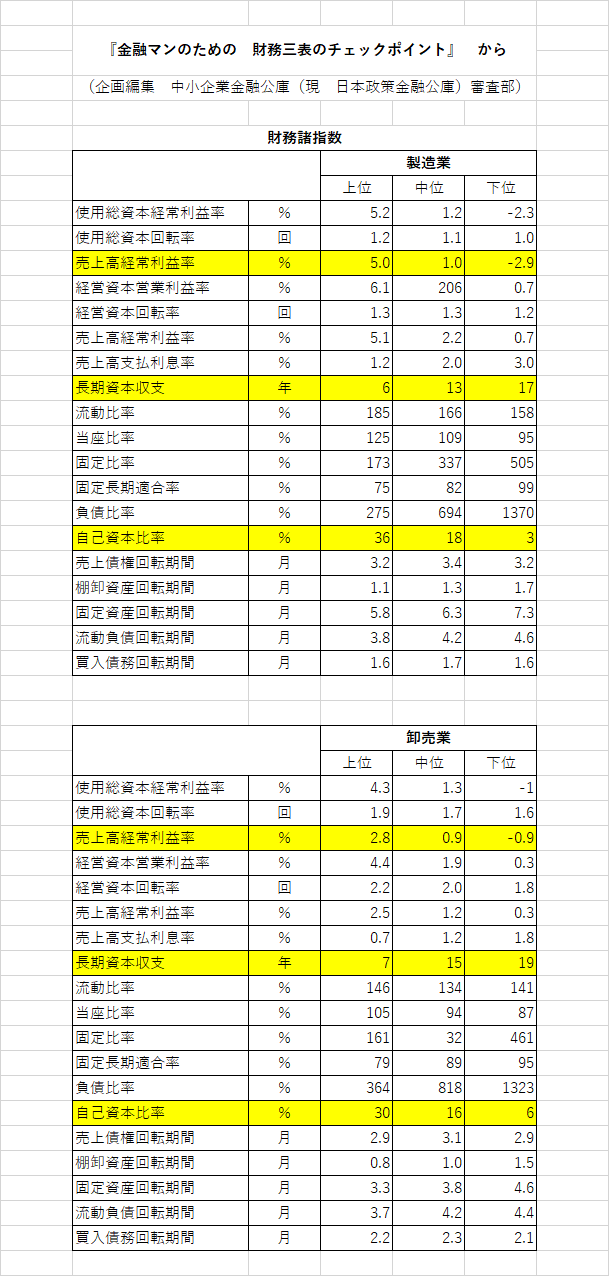

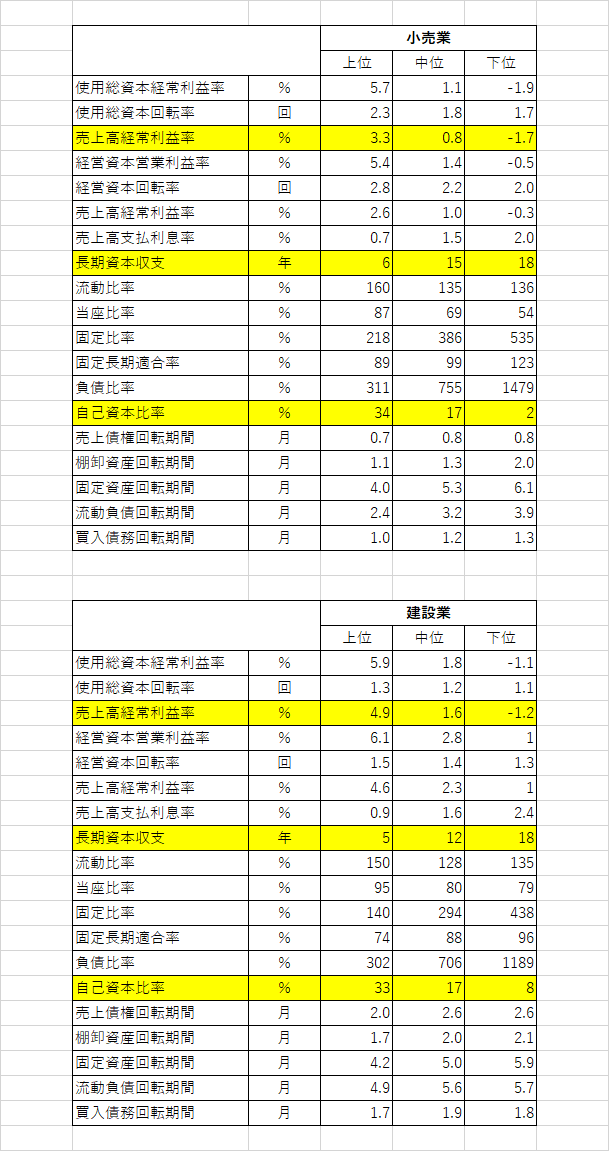

決算書を見ながら、計算式に従って自社の指数を割り出し、自社が属する業界の財務指数と比較することで、改善すべき点が浮かび上がってきます。

改善すべき点がたくさん出てくると思いますが、会社の状態を悪くしているのは、結論を言えば、ほとんどが売上高経常利益率の低さに起因しています。

売上高経常利益を上げるには、売上高を伸ばすことよりも、固定費と変動費のなかから削減できるものを削るだけ削り、今のままの売上高のままでどうしたら経常利益を増やせるか(損益分岐点分析の頁を参考)に頭を絞ることです。

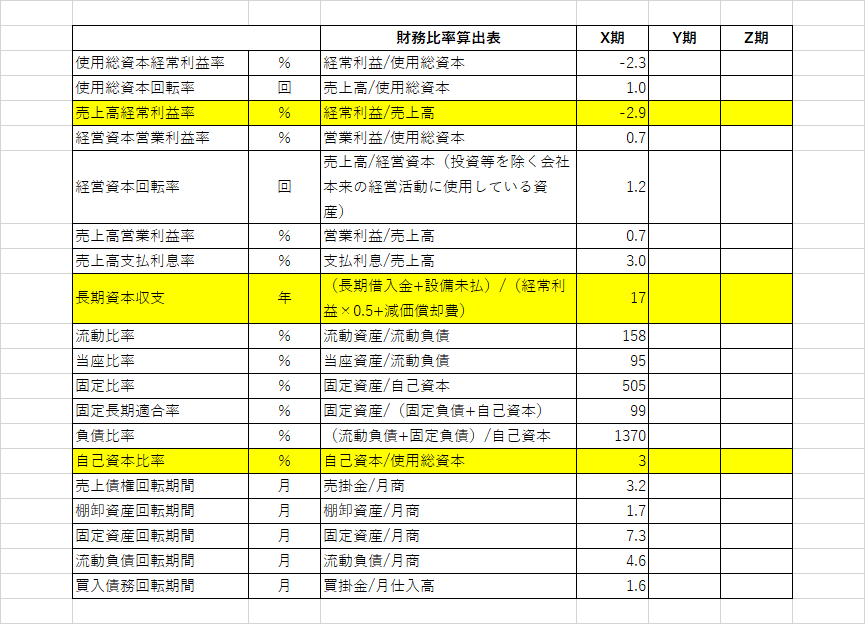

少なくとも三期分の貸借対照表と損益計算書を開いて、以下の「財務比率算出表」に財務指数を埋め込み、自社が下欄の「業種別財務諸指数」のどこに位置しているかを知ってください。

これで「経営分析」はお終いです。

課題を見つけるのは、実に簡単でしょう。

-100x100.png)