銀行に借り入れを申し込むと、必ず過去三期の「決算書」と翌期「損益計算書(予算)」の提出を求められるはずです。

銀行に借り入れを申し込むと、必ず過去三期の「決算書」と翌期「損益計算書(予算)」の提出を求められるはずです。

提出された「決算書」と「損益計算書」の二つから、銀行は一体何を探ろうとしているのでしょうか。

「決算書」からは「財務諸指標」を算出し、借り入れを申し込んできた会社が、銀行取引先の同業他社と比べて「上位」・「中位」・「下位」にあるかを調べるとともに、「資金収支表」を作成し、「経常収支」がプラスかそれともマイナスなのか、同様にして「経常外収支」と「財務収支」を算出し「総合収支」を確認するのです。

「経常収支」がマイナスのときは注意が必要で、まず「借入」は難しくなると考えてください。なんとなれば「返済」は「利益」からするものだからなのです。

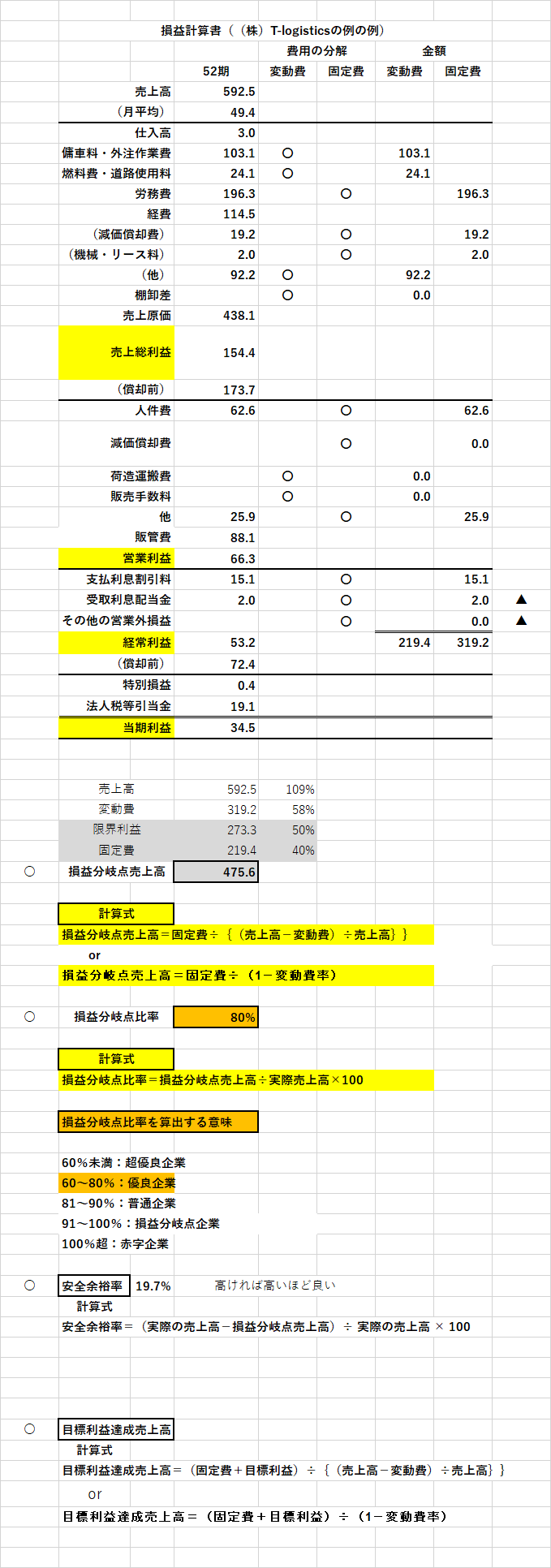

さらに経営者から提出された過去三期の「決算書」と翌期「損益計算書(予算)」それぞれの「損益分岐点分析」を行うことで「変動費」・「限界利益率」・「固定費」の

算出をして、「損益分岐点」が「赤字」・「損益分岐点すれすれ」・「普通」・「優良」・「超優良」かを見ると同時に、その損益分岐点の「余裕率」(高ければ高いほどいい)を算出するのです。

経営者が借り入れ申し込みの時に、いくら「3000万円さえあれば会社はどうにかなるのです」と言ったところで、提出された過去三期の「決算書」と翌期「損益計算書(予算)」をみれば、「会社がどうにかなるかどうかは」すぐに分かってしまいます。

しかも翌期「損益計算書(予算)」で「損益分岐点分析」をしたなら、過去三期の「決算書」で抽出した問題点を、翌期「損益計算書(予算)」でどのように解決しようとしているか否かまで、すなわち経営者の「計画性」の有無までが判明してしまうことになりますから、おろそかにはできません。

「損益計算書分析なんて」とバカにする経営者もなかにはいますけれど、そんな経営者は「損益計算書分析」の怖さをまったくわかっていないといえるでしょう。

借入を申し込もうとするなら、経営者は「損益計算書分析」をマスターして、次期「損益計算書(予算)」において何を「改善目標」としているかをはっきりと明示しておく必要があります。

今回の新型コロナ禍であっても、きちんとした計画性を持った経営者であることが、前もって銀行側でわかっていさえすれば、銀行は資金を必ず貸し出してくれます。

とにもかくにも、借り入れを申し込む前に、過去の期(少なくとも10年前まで)決算書から「損益計算書分析」を行い、抽出できた問題点のどれを解決するかを次期「損益計算書」のなかに明確に示す訓練を、絶えず続けていくことです。

過去の決算書分析を通じて、銀行への「損益計算書予算」のなかに目標をきちんと設定し、それを実行しえた(株)T-logisticsの社長(36歳)の努力の成果といえます。