固定資産税の納付時期が近づいてきました。

固定資産税の納付時期が近づいてきました。

市町村から郵送されてくる「固定資産税・都市計画税納通知書付書」の「課税明細書」に土地の「価格」が記載されています。

この価格はどのように算出されているのでしょうか

土地の価格には、「実勢価格」、「公示地価」、「固定資産税評価額」、「路線価」があります。

① 「実勢価格」とは、現実に売買が成立したときの価格をいいます。

② 「公示地価」とは、地価公示法に基づき、国土交通省土地鑑定委員会が、毎年1月1日時点における標準地の正常な価格を3月に公示するものです。

③ 「固定資産税評価額」は、「固定資産評価基準」という国が定めたガイドラインに基づき、公示価格の7割程度を目途として「主要な街路」の路線価を参考に、市町村が決定します。

土地の評価額:公示地価の約70%

建物の評価額:建築費の約50〜70%

評価は原則3年ごとに見直し(地価の下落・上昇などにより評価額が増減)。

「路線価」は「相続税」の計算をするさいに使用するもので、毎年7月1日に国税局・税務署で公表します。

路線価は、公示地価の80%程度。

今回はその四つのうちで、「固定資産税評価額」を見てみましょう。

みなさんのお手元には、すでに各市町村の資産課税課から「固定資産税・都市計画税納税通知書」が送られてきているはずです。

通知書を開くと、「課税明細書」に、所在地、価格、登記地目(固定課税標準額)、課税地目(都市課税標準額)、土地の面積、固定資産税額、都市計画税額の記載があります。

「住宅用地(1月1日時点において住宅(居住用家屋)が建っている土地)特例該当」との記入があれば、固定資産税が3分の1に軽減され、面積200㎡以下の住宅用地(小規模住宅用地)は、固定資産税が6分の1になります。住宅用地特例該当の記入がない場合は、価格の60%が課税対象となります

都市計画税も同様で、住宅用地なら3分の2に軽減され、特に小規模住宅用地は3分の1に減額されます。

試しに固定資産評価額3780万円の宅地の「実勢価格」、「公示地価」、「路線価」の推定価格を算出してみましょう。

固定資産税評価額は公示価格の70%と申し上げましたが、路線価も加味されて評価額が決められています。

下に添付した二つの土地は20mも離れていない場所に位置していますが、評価額が高いほうは幅員6mの市道の角地に面していて、もう一方は、6mの市道から幅員4mの私道に入った土地となっています。㎡あたり16381円角地のほうが評価額が高くなっていることがお分かりになると思います。

公示価格に換算すると23401円角地のA番地のほうが土地としての価値が高いわけです。もし将来、転売をするときのことも考えて会社の土地を購入しようとするときは、角地もしくは公道に面している土地の方が、私道に入った奥まった土地よりも高く売れるし、担保価値もそれだけ高くなることを、経営者は考慮しておく必要があります。

今日のテーマ―はここで終了。

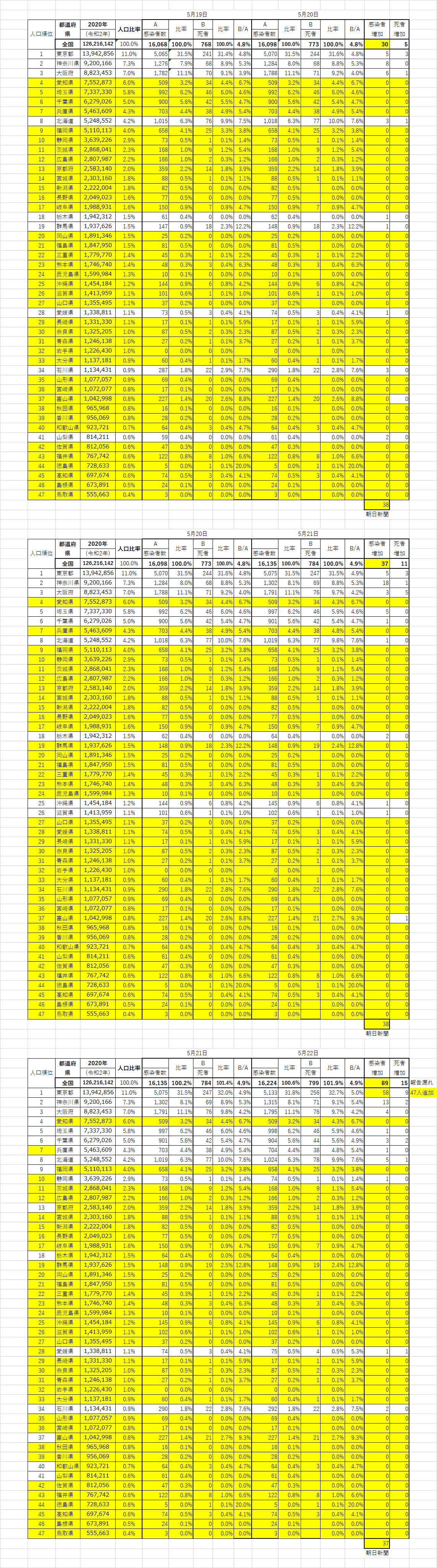

やはり気になるのが、コロナ罹患者数の推移。

5月21日(木)に関西3府県は「緊急事態解除」されましたが、首都圏・北海道は「緊急事態宣言」は継続していますが、解除は間もなくとなりました。

「ステイホーム」が功を奏したようです。

朝日新聞社会面掲載の資料に基づいて再加工をしてみました。